投資の世界は複雑で、初心者にとって入り口のハードルが高く感じられるかもしれません。しかし、実は誰もが始められる、シンプルで効果的な投資方法があります。それが『インデックス投資』です。

この投資手法は、1960年代の画期的な研究から生まれました。その研究で明らかになったのは、驚くべきことに、投資のプロフェッショナルでさえ、継続的に市場平均を上回ることは極めて困難だという事実でした。

この発見は、私たち一般投資家に大きな希望をもたらしました。つまり、複雑な投資戦略や専門的な分析スキルがなくても、市場全体の成長の恩恵を受けられるということです。

本記事では、このインデックス投資について、その歴史的背景から実践的なメリット、さらには注意すべき点まで、体系的に解説していきます。投資を始めようと考えている方、あるいはすでに投資を始めているものの、よりシンプルで効率的な方法を探している方に、確かな道筋を示せる内容となっています。

特に注目していただきたいのは、インデックス投資が持つ「長期的な安定性」と「低コスト」という特徴です。株式市場は短期的には上下動を繰り返しますが、長期的に見れば着実な成長を遂げてきました。この成長の果実を、効率的に受け取る手段として、インデックス投資は極めて有効な選択肢となるのです。

50年の実績が語る ― なぜインデックス投資は世界標準となったのか

そもそもインデックス(指数)って何?

インデックスとは、市場全体の動きを表す指標のことです。たとえば、天気予報で「今日の気温は25度です」と言えば、その地域の暑さ寒さが一目でわかりますよね。株式市場のインデックスも同じような役割を果たします。何千もの企業の株価の動きを、一つの数字にまとめて表現することで、市場全体の状況を簡単に把握できるようにしているのです。

代表的なインデックスを見てみましょう:

・TOPIX(東証株価指数) 東京証券取引所に上場している約2,000社の株価を反映した指数です。日本の株式市場全体の動きを表します。例えるなら、「日本の株式市場の体温」のようなものです。トヨタ、ソニー、任天堂といった日本を代表する企業から、地方の優良企業まで、幅広い企業の動きを一つの数字で表現しています。

・日経平均株価(日経225) 日本を代表する225社の株価平均を表す指数です。例えるなら、「日本の大企業の通信簿」のようなものです。テストの平均点が学年全体の成績を表すように、代表的な225社の株価を平均することで、日本の大企業全体の「成績」が分かります。ソフトバンクグループ、ファーストリテイリング(ユニクロ)、東京エレクトロンなど、私たちの生活に身近な企業が多く含まれているため、ニュースでもよく取り上げられます。

・S&P500 アメリカを代表する500社の株価を反映した指数で、世界で最も注目される指標の一つです。私たちの生活でもおなじみの企業が数多く含まれています:

- アップル(iPhoneの製造元)

- グーグル(検索エンジンの会社)

- コカ・コーラ(清涼飲料水の会社)

- マクドナルド(ハンバーガーチェーン) など、世界的に有名な企業の株価をまとめて見ることができます。

これらのインデックスは、それぞれ計算方法は異なりますが、いずれも「市場全体の健康状態」を確認するための体温計のような役割を果たしています。株式市場の様子を知りたいとき、まずはこれらのインデックスを見ることで、おおよその状況を把握することができるのです。

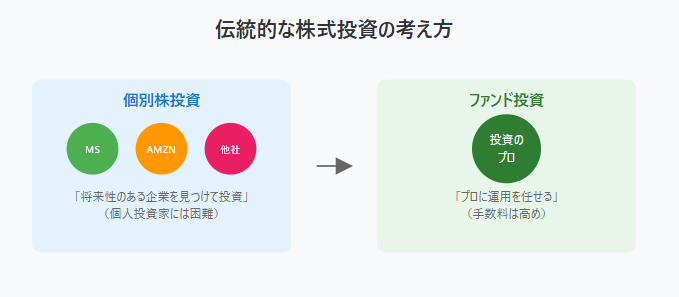

株式投資の伝統的な考え方

株式投資の基本は、将来性のある企業を見つけ、その株式を購入することです。例えば、1990年代にマイクロソフトやアマゾンの将来性を見抜いて投資できていれば、大きな資産を築くことができました。実際、1997年に10万円分のアマゾン株を購入していた場合、2024年には1億円以上の価値になっています。

しかし、このような優良企業を見つけ出し、長期的に保有し続けることは、個人投資家にとって極めて困難です。なぜなら:

- 企業の将来性を正確に予測することは、専門家でも難しい

- 有望な企業を見つけても、適切な投資タイミングの判断が必要

- 株価が下落している時期でも、保有し続ける強い意志が必要

- 一つの企業に集中投資することは、大きなリスクを伴う

そのため、多くの投資家は投資のプロが運用するファンドに投資を委託してきました。プロの運用者なら、徹底的な企業分析と市場分析によって、優れた投資判断ができるはずだと考えられてきたのです。

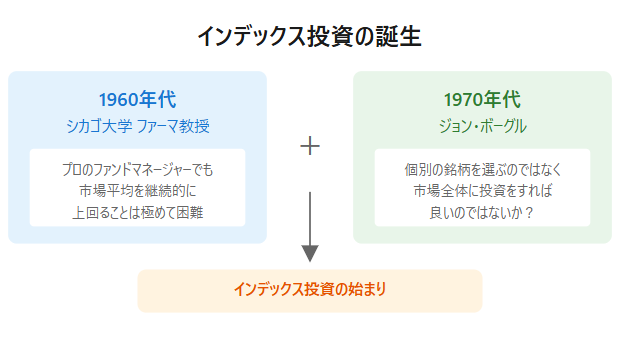

転機となった画期的な研究

1960年代、シカゴ大学のユージン・ファーマ教授らが衝撃的な研究結果を発表します。その研究で明らかになったのは、「投資のプロであるファンドマネージャーでさえ、継続的に市場平均を上回るパフォーマンスを出すのは極めて難しい」という事実でした。

ファーマ教授の研究は、「効率的市場仮説」として知られています。この理論の核心は:

- 株価には、その時点で入手可能なすべての情報が既に反映されている

- 新しい情報は、瞬時に株価に反映される

- したがって、誰もが知っている情報を使って、市場平均を継続的に上回ることは極めて困難

つまり、いくら優秀なプロでも、手数料を考慮すると、長期的には市場平均を下回ってしまうことが多いのです。この発見は、投資の世界に大きな転換をもたらしました。

インデックス投資の誕生

この研究結果を受けて、1970年代にジョン・ボーグルが画期的な提案をします。「個別の銘柄を選んで運用するのではなく、市場全体に投資すれば良いのではないか?」

彼の考えは単純明快でした: ・株式市場全体は長期的に見れば成長を続けている ・個別銘柄選びよりも、市場全体の成長の恩恵を受けることに注力すべき ・そのためには、市場全体に投資できる仕組みが必要

これが、インデックス投資の始まりです。ボーグルは1976年に、世界初のインデックスファンドを一般投資家向けに提供開始しました。当初は「投資の失敗」と揶揄されましたが、その後の実績が、彼の考えの正しさを証明することになります。

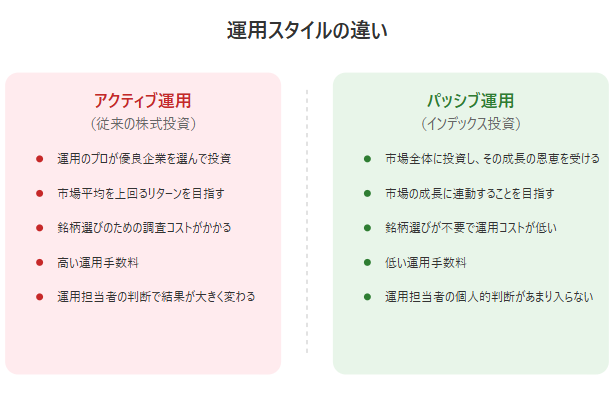

パッシブ運用とアクティブ運用の違い

株式投資の運用方法は、大きく分けて「アクティブ運用」と「パッシブ運用」の2つがあります。それぞれの特徴を詳しく見ていきましょう。

アクティブ運用(従来の株式投資)

アクティブ運用は、投資のプロフェッショナルが企業を厳選して投資する方法です。

具体的な特徴を見てみましょう: ・運用のプロが優良企業を選んで投資します。例えば「このIT企業は将来性がある」「この自動車メーカーは割安だ」といった具合に、一つ一つの企業を詳しく調査して投資先を決めていきます。

・市場平均を上回るリターン(儲け)を目指します。つまり、TOPIXや日経平均よりも良い成績を出すことを目標とします。

・銘柄選びのための調査コストがかかります。企業の決算書を分析したり、経営者に会って話を聞いたり、業界の動向を調査したりと、多くの時間と労力が必要です。

・運用手数料が高めです(年間1.5%程度が一般的)。例えば100万円を投資すると、毎年15,000円程度が手数料として差し引かれます。これは、調査費用や運用担当者の人件費などをカバーするためです。

・運用担当者の判断で結果が大きく変わります。優秀な運用担当者なら大きな利益を出せるかもしれませんが、判断を誤れば大きな損失を出すリスクもあります。

パッシブ運用(インデックス投資)

パッシブ運用は、市場全体の動きに連動することを目指す投資方法です。

具体的な特徴はこうです: ・市場全体に投資し、その成長の恩恵を受けます。例えばTOPIXに連動する商品であれば、東証上場企業約2,000社すべてに、少しずつ分散して投資します。

・派手な利益は追求せず、市場の成長に連動することを目指します。つまり「市場が2%上がれば2%の利益、3%下がれば3%の損失」というように、市場と同じ動きをするのが目標です。

・銘柄選びが不要で運用コストが低くなります。個別の企業調査は必要なく、単純に市場全体の動きに合わせて投資するだけです。

・運用手数料が安いのが特徴です(年間0.1%以下も珍しくありません)。100万円の投資なら、年間1,000円以下の手数料で済みます。

・運用担当者の個人的判断があまり入りません。これは、あらかじめ決められたルールに従って機械的に運用するため、人の主観に左右されにくいということです。

実際の運用成績を見ると、長期的にはパッシブ運用の方が多くのアクティブ運用を上回る結果となっています。その理由は主に:

- 手数料が安いため、利益が目減りしにくい

- 人の判断ミスが入り込む余地が少ない

- 市場全体に分散投資されるため、リスクが抑えられる

特に投資初心者の方には、まずはパッシブ運用から始めることをお勧めします。その後、経験や知識が増えてきたら、資産の一部でアクティブ運用にチャレンジしてみるのも良いでしょう。

なぜインデックス投資が主流になったのか

インデックス投資は、50年以上の歴史を経て、今や世界中の個人投資家から機関投資家まで幅広く採用されています。例えば、世界最大の年金基金である日本の年金積立金管理運用独立行政法人(GPIF)も、運用資産の大部分をインデックス投資で運用しています。

その理由は: ・市場全体の長期的な成長を確実に受け取れる ・低コストで効率的な運用が可能 ・個別企業の分析や銘柄選びが不要 ・分散投資が自然にできる

実際の数字で見ると、S&P500の1970年から2023年までの年平均リターンは、配当込みで約10%です。これは、100万円を投資して何もしなくても、平均して年10万円程度のリターンが得られたことを意味します。

特に投資初心者にとって、インデックス投資は理想的な投資方法と言えます。なぜなら、難しい銘柄選びをする必要がなく、市場全体の成長の恩恵を、効率的に受け取ることができるからです。また、時間をかけて投資を学びながら、徐々に自分なりの投資スタイルを確立していくことも可能です。

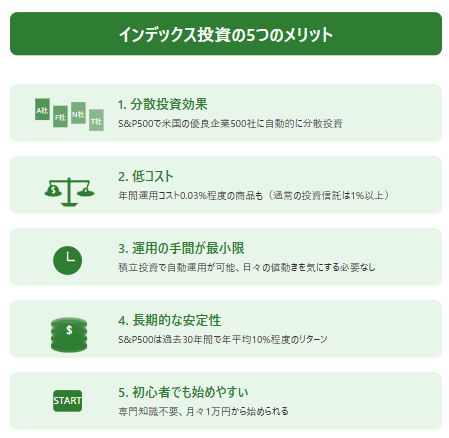

投資の不安を安心に変える ― 5つの視点で理解するインデックス投資

投資を始めようと考えたとき、「どの株を買えばいいのかわからない」「損をしないか不安」という声をよく耳にします。実際、株式投資を始めるのは大きな決断です。そんな方に特におすすめなのが、インデックス投資です。なぜインデックス投資が支持されているのか、5つの重要なメリットを詳しく見ていきましょう。

分散投資効果で安定性を高める

「卵は一つのカゴに盛るな」という格言があります。これは、投資においても重要な教訓となっています。例えば、1つの企業の株式だけに投資すると、その企業が業績不振に陥った場合、大きな損失を被るリスクがあります。

インデックス投資では、例えばS&P500に連動する商品であれば、アメリカを代表する500社に自動的に分散投資されます。具体的には:

- テクノロジー分野:アップル、マイクロソフト、グーグルなど

- 消費財分野:コカ・コーラ、マクドナルド、ナイキなど

- 金融分野:JPモルガン、バンク・オブ・アメリカなど

- 医療分野:ジョンソン・エンド・ジョンソン、ファイザーなど

このように、様々な業種に分散して投資することで、一つの企業や業界の不振が全体の運用成績に与える影響を抑えることができます。例えば、2020年のコロナ禍では、航空や観光関連企業の株価が大きく下落しましたが、同時期にテクノロジー企業の株価は上昇し、分散投資の効果が如実に表れました。

低コストで効率的な運用が可能

個別の株式を売買する場合、その都度、売買手数料がかかります。また、投資信託の場合、運用のプロの人件費や調査費用が必要となり、それが手数料として投資家の負担となります。

一方、インデックス投資は「市場平均に連動する」という単純な運用方法のため、運用コストが大幅に抑えられます。具体的な比較を見てみましょう:

- 一般的な投資信託(アクティブファンド)

- 年間運用コスト:1.0%程度

- 100万円投資の場合、年間10,000円の手数料

- 20年間で約20万円の手数料負担

- インデックスファンド

- 年間運用コスト:0.1%程度

- 100万円投資の場合、年間1,000円の手数料

- 20年間で約2万円の手数料負担

この手数料の差は、長期的な運用成績に大きな影響を与えます。

運用の手間が最小限

個別株式投資では、企業の決算情報やニュースをこまめにチェックし、売り時・買い時を判断する必要があります。これは想像以上に時間と労力がかかる作業です。例えば以下のような情報を常にチェックする必要があります:

- 四半期ごとの決算情報

- 業界動向や競合他社の動き

- 経営陣の交代や新規事業の展開

- 株主還元策(配当・自社株買い)の変更

- 経済指標や為替の動向

インデックス投資なら、市場全体に投資して長期保有するため、日々の値動きに一喜一憂する必要がありません。特に「積立投資」と組み合わせれば、毎月一定額を自動的に投資できるため、極めて効率的です。時間のない会社員や主婦の方でも、無理なく続けることができます。

長期的な安定性

株式市場は短期的には上下に大きく変動することがありますが、長期的に見ると、経済の成長とともに上昇する傾向にあります。過去の実績を見てみましょう:

S&P500の過去30年間の実績:

- ITバブル崩壊(2000-2002年):約50%の下落

- リーマンショック(2008-2009年):約50%の下落

- コロナショック(2020年):約30%の下落

しかし、これらの大きな下落を経験しながらも、30年間の年平均リターンは約10%を記録しています。これは配当を含めた場合の数字で、インフレ率を考慮しても十分な収益と言えます。

例えば、月3万円を30年間積み立てた場合:

- 投資総額:1,080万円

- 30年後の積立総額:約6,500万円(年率10%で計算)

インデックス投資は、この「市場全体の長期的な成長」の恩恵を受けることができます。投資のタイミングを誤るリスクも、積立投資を行うことで軽減できます。

初心者でも始めやすい

個別の株式投資を始めるには、財務諸表の読み方や企業分析の方法など、多くの知識が必要です。しかし、インデックス投資なら、そこまでの専門知識は必要ありません。

重要なのは、以下の基本的な理解だけです:

- 長期的に投資を続けること

- 市場が下がっても慌てて売らないこと

- 定期的に積立を続けること

また、少額から始められる商品も多く、月々1万円程度から投資を始めることができます。

インデックス投資は、その手軽さと効率性から、世界中で個人投資家の定番の投資方法として定着しています。特に投資初心者にとって、上記5つのメリットは非常に心強いものと言えるでしょう。 ただし、インデックス投資にも市場全体が下落するリスクはあります。投資は、自身の資金状況や目的に合わせて、慎重に検討することが大切です。まずは少額から始めて、徐々に理解を深めていくことをおすすめします。

知っておくべきリスクと備え ― 長期投資家のための心構えと対策

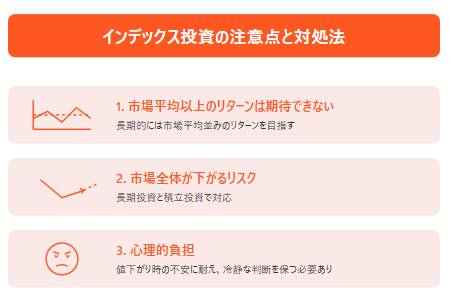

インデックス投資は、初心者に適した投資方法として人気を集めています。しかし、どんな投資方法にもメリットとデメリットがあります。ここでは、インデックス投資の主な課題と、その対処法について解説します。

市場平均以上のリターンは期待できない

インデックス投資の最大の特徴は、市場平均と同じ値動きをすることです。つまり、「市場平均を大きく上回る利益」は期待できません。例えば、S&P500の年間リターンが10%だった場合、インデックス投資のリターンも(手数料を除いて)ほぼ10%となります。

これは競争社会に慣れた私たちにとって、物足りなく感じるかもしれません。実際、個別株投資では、より大きな利益を得られる可能性があります。例えば:

- テスラ株:2020年に742%上昇

- アマゾン株:過去20年で約660倍に

- ネットフリックス株:過去10年で約40倍に

<対処法>

しかし、この「デメリット」は、実は投資の本質を理解する上で重要なポイントです。市場平均程度のリターンでも、長期投資により十分な資産形成が可能だからです。

具体的な数字で見てみましょう:

- S&P500の過去30年の年平均リターンは約10%

- 月3万円を30年間積み立てた場合:

- 投資総額:1,080万円

- 30年後の積立総額:約6,500万円(年率10%で計算)

- 利益額:約5,420万円

この結果は、決して「平均以下」とは言えない成果です。

市場全体が下がる時のリスク

インデックス投資は市場全体に連動するため、市場が下落すると必ず価値が下がります。過去の大きな下落局面を見てみましょう:

- 2008年の世界金融危機:

- S&P500は約50%下落

- 日経平均株価も約50%下落

- 回復までに約5年を要した

- 2020年のコロナショック:

- 一時的に30%以上の下落

- ただし、その後1年以内に回復

このような市場全体の下落から逃れることはできません。分散投資をしていても、全体が下がれば投資価値は下がります。

<対処法>

市場下落への備えとして、以下の3つの対策が有効です:

- 長期投資の視点を持つ

- 過去の大暴落からも、市場は必ず回復してきました

- むしろ暴落時は、割安な価格で投資できるチャンス

- 焦って売却せず、保有し続けることが重要

- 積立投資を活用する

- 市場が下がった時は、より安い価格で購入できる

- 平均取得単価を下げる効果がある(ドルコスト平均法)

- 値動きを気にせず、淡々と続けることができる

- 投資資金は余裕資金に限定する

- 生活に必要な資金は投資に回さない

- 暴落時に慌てて売る必要がなくなる

- 5年以上の長期で投資できる資金を使う

相場下落時の心理的負担

理論上は「下がったら買い増し」が正解とわかっていても、実際に資産が目減りしていく状況を冷静に受け止めるのは難しいものです。多くの投資家が経験する心理的な負担には以下のようなものがあります:

- 含み損を抱えることへの不安:「このまま下がり続けるのではないか」

- 「もっと下がるのでは」という恐怖:「今買うのは早すぎるかもしれない」

- 「損切りすべきか」という迷い:「ここで売って、下でまた買い直そうか」

<対処法>

心理的な負担に対しては、以下のような対策が効果的です:

- 投資は長期的な取り組みと割り切る

- 短期的な値動きにとらわれすぎない

- 5年、10年という長期の視点で考える

- 市場の値動きの歴史を学び、下落は一時的だと理解する

- 過去の大暴落からの回復事例を研究する

- 下落は買い場という意識を持つ

- 投資金額は、心理的に耐えられる範囲に設定する

- 無理のない金額から始める

- 徐々に投資額を増やしていく

- 定期的な積立投資で、価格への意識を減らす

- 値動きを気にせず、定額を積み立てる

- 長期的な資産形成に集中する

このように、インデックス投資にもいくつかの課題はありますが、いずれも適切な理解と対策により克服できるものです。むしろ、これらの「デメリット」を理解し、上手に付き合っていくことが、成功への近道と言えるでしょう。

まとめ

インデックス投資は、50年以上の歴史を持つ実績ある投資手法です。「市場平均を上回ることは難しい」という学術研究から始まり、今や世界中の個人投資家から機関投資家まで採用する投資手法となっています。

その特徴は、市場全体に投資することで自然と分散投資が実現でき、かつ運用コストを低く抑えられる点にあります。また、複雑な投資判断が不要なため、投資初心者でも始めやすいという利点があります。

もちろん、市場平均以上の利益は期待できず、市場全体が下落する際のリスクは避けられません。しかし、長期的な視点と定期的な積立投資によって、これらの課題には十分に対処可能です。実際、過去30年の実績を見ると、年平均10%程度のリターンを実現してきました。

資産形成の方法として、インデックス投資は「派手さはないが堅実」という特徴を持ちます。投資を始めようとお考えの方にとって、最初の一歩を踏み出すのに適した投資手法と言えるでしょう。

コメント