「投資は興味があるけど、始めるタイミングが分からない…」

「せっかく投資を始めても、失敗が怖くて途中で諦めてしまいそう…」

このような不安を抱える方は少なくありません。実際、金融庁の調査によると、NISA口座開設者の約3割が「リスクへの不安」を理由に、実際の投資に踏み切れていないという結果が出ています。

確かに、投資にはリスクがつきものです。しかし、多くの投資初心者が見落としがちな重要なポイントがあります。投資の成功は、「どれだけ儲けるか」ではなく、「いかにリスクを賢く管理するか」にかかっているのです。

特に長期投資では、派手なリターンを追い求めるのではなく、着実にリスクをコントロールしながら資産を育てていく姿勢が重要です。

この記事では、以下の内容について、できるだけ分かりやすく解説していきます:

- 長期投資で直面する様々なリスクの種類と特徴

- 効果的な分散投資の方法

- 実践的なリスク管理の方法

長期投資は、時間をかけて着実に資産を育てていく投資手法です。しかし、その成功は、リターンを追求することよりも、リスクをいかに賢く管理できるかがより重要になってきます。この記事を読み終えた後には、あなたも「リスク管理の達人」への第一歩を踏み出せるはずです。

始める前に知っておきたい:投資リスク管理の基本的な考え方

なぜリスク管理が必要なのか

特に投資初心者は、投資を始める際には資産を増やすことばかりに注目してしまいがちですが、実は投資にはいくつかのリスクが存在します。そして、このリスクを理解せずに投資を始めると、思わぬ落とし穴にはまる可能性があるんです。

たとえば、特定の銘柄に資金を集中させすぎて大きな損失を被ったり、市場の暴落時にパニック売りをして損失を確定させてしまったり。

せっかくの長期投資も、適切なリスク管理がなければ、目標とする資産形成を実現できなくなってしまいます。

リスク管理の基本的な考え方

投資のリスクは「ゼロにする」ことはできません。しかし、「適度な範囲に抑える」ことは可能です。

それには3つの重要なポイントがあります。

- リスクを理解する

- リスクを分散する

- リスクをモニタリングする

それではさっそく、長期投資で直面するリスクの種類から見ていきましょう。

知っておくべき5つの基本リスクとその特徴

投資を始めるにあたって、まずは「どんなリスクが存在するのか」を理解することが重要です。主なリスクは以下の5つに分類できます。それぞれの特徴を見ていきましょう。

市場リスク

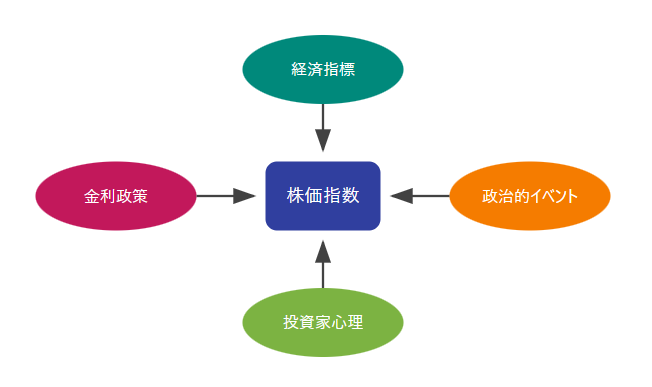

市場リスクとは、市場全体の動きによって発生するリスクです。

個別の銘柄選びが優れていても避けられない、投資につきものの基本的なリスクと言えます。

株式市場全体の変動リスク

株式市場は、様々な要因で上下に変動します。政治的な出来事、金利の変動、経済指標の発表など、様々なニュースが市場全体の変動を引き起こします。

このような変動は、個別銘柄の状況に関係なく、すべての株式に影響を与えます。

景気循環による影響

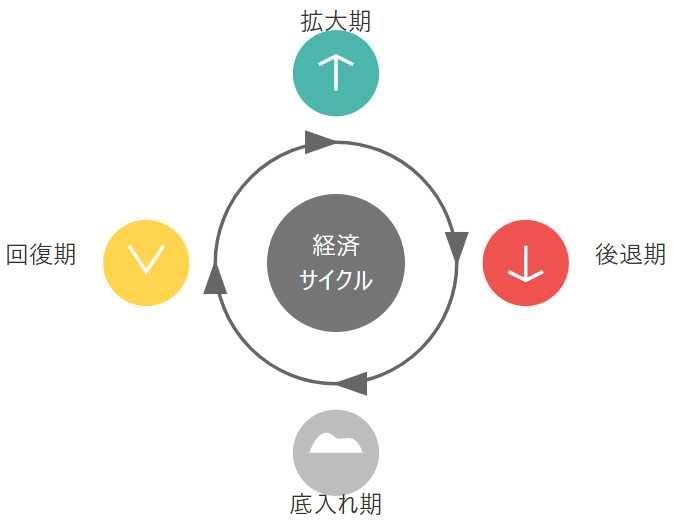

景気は「拡大→後退→底入れ→回復」というサイクルを繰り返します。

この動きに連動して、株式市場も変動します。景気拡大期には企業業績が改善し株価も上昇傾向となり、景気後退期には業績が悪化し株価も下落傾向となります。

この循環は避けられないものであり、長期投資ではこのサイクルを前提とした投資計画が必要です。

インフレーションリスク

インフレーションとはモノの価値が上昇すること、すなわち物価の上昇を意味します。そして物価の上昇は、投資資産の実質的な価値を目減りさせます。

たとえば年間2%のインフレが10年続くと、同じ金額で買えるものの価値は約82%まで低下します。

そのため、資産の実質的な価値を維持するためには、最低でもインフレ率を上回るリターンを確保する必要があります。

個別銘柄リスク

個別銘柄リスクは、特定の企業に投資する際に直面するリスクです。このリスクは分散投資によって軽減できる点が、市場リスクとの大きな違いです。

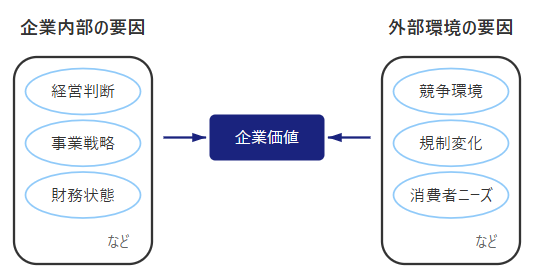

企業固有のリスク

企業固有のリスクは、その企業特有の要因によって引き起こされるリスクです。

経営陣の意思決定や事業戦略の成否、不祥事の発生など、企業内部の要因によって株価が大きく変動する可能性があります。これらは、市場全体の動きとは独立して発生するリスクであり、その影響は当該企業に集中して現れます。

経営状態の変化

企業の経営状態は、時間とともに変化していきます。

収益性の低下、財務状態の悪化、事業戦略の失敗など、様々な要因で企業の価値が低下することがあります。このような変化は、一時的なものから構造的なものまで様々ですが、いずれも投資家にとって大きなリスクとなります。

業界環境の変化

企業を取り巻く環境の変化も、投資家にとって重要なリスク要因です。

技術革新、競争環境の変化、規制の強化、消費者ニーズの変化など、外部環境の変化は企業の収益性に大きな影響を与えます。特に、特定の業界に依存している企業は、このような環境変化の影響を大きく受けやすい傾向にあります。

為替リスク

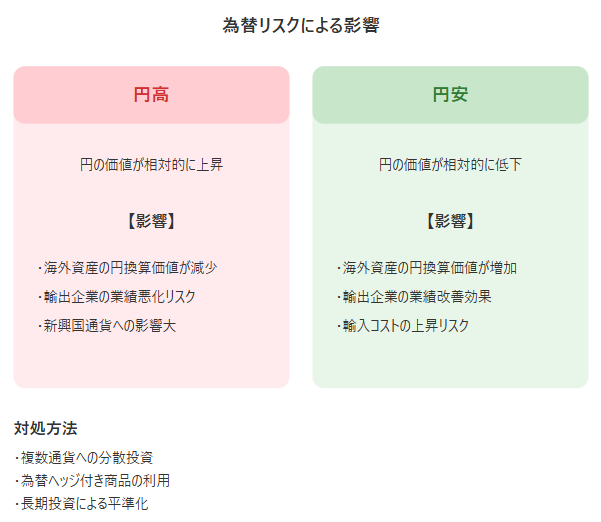

為替リスクとは、外国為替相場の変動により、投資資産の価値が変動するリスクです。特に海外投資を行う際に重要な検討要素となります。

為替レートの変動は、投資先の企業業績とは無関係に損益を生み出します。円高が進行すると海外資産の円換算価値は目減りし、円安の場合は海外資産の価値が増加します。このため、海外投資を行う際は、為替変動による影響も考慮に入れる必要があります。

為替リスクへの対処方法としては、複数の通貨に分散して投資する、為替ヘッジ付き商品を利用する、長期投資で為替変動の影響を平準化するなどの方法があります。

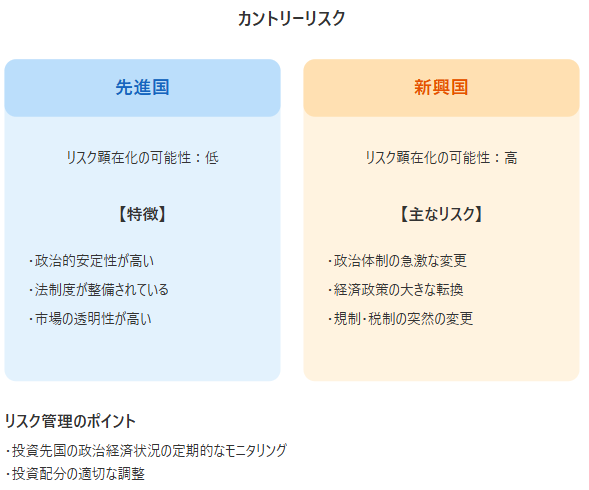

カントリーリスク

カントリーリスクとは、投資先の国の政治・経済・社会情勢の変化により、投資資産の価値が影響を受けるリスクを指します。

このリスクは、特に新興国市場への投資において重要です。政治体制の急激な変更、経済政策の転換、税制や規制の変更、国際関係の悪化など、様々な要因により投資環境が大きく変化する可能性があります。

先進国と比べて新興国では、これらのリスクが顕在化する可能性が高く、また影響も大きくなる傾向にあります。そのため、投資先の国の政治経済状況を常にモニタリングすることが重要です。

流動性リスク

流動性リスクとは、投資資産を希望する時期に、適正な価格で売却できないリスクを指します。

このリスクは、以下のような状況で特に高まります:

- 市場全体が大きく混乱している時期

- 取引量が少ない小型株への投資

- 新興国市場への投資

- 債券など、取引が活発でない金融商品への投資

流動性の低い資産に投資する場合は、投資期間を十分に長く設定する、急な資金需要に備えて一定の現金を確保する、ポートフォリオ全体における配分を適切に管理するなどの対策が必要です。

リスク管理のポイント

これらの5つのリスクは、それぞれ異なる性質を持っており、適切な管理方法も異なります。

次章では、これらのリスクを実際にどのように管理していくのか、具体的な方法を解説していきます。

分散投資の基本戦略:初心者でもできるリスク管理の実践ガイド

前章では様々な投資リスクについて解説しました。では、これらのリスクを実際にどのように抑えていけばよいのでしょうか。その答えの一つが「分散投資」です。

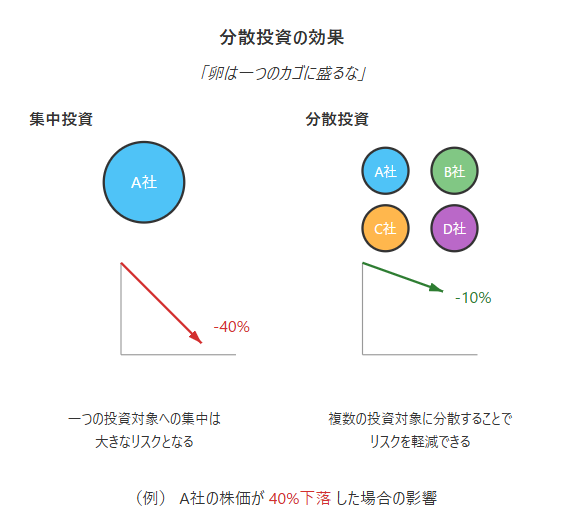

分散投資の基本原則:なぜ分散投資が重要なのか

「卵は一つのカゴに盛るな」という格言があります。これは投資にも当てはまります。一つの投資対象に資金を集中させると、そこで何か問題が発生した場合、大きな損失につながる可能性があります。分散投資は、このリスクを軽減するための基本的な戦略です。

たとえば、ある特定の企業の株式だけに投資していた場合、その企業が業績不振に陥ると投資資産が大きく目減りしてしまいます。しかし、複数の企業に分散投資をしていれば、一部の企業の業績悪化があったとしても、他の企業の好調さでカバーできる可能性が高まります。

効果的な分散の方法:分散投資によるリスク低減効果

分散投資の最大の効果は、リスクの低減です。特に、個別銘柄に関するリスクは、分散投資によって大きく軽減することができます。ある企業の業績悪化や不祥事による株価下落の影響を、他の銘柄のプラスの影響で相殺することが可能になります。

また、異なる市場や資産に投資することで、市場全体の変動リスクも平準化することができます。それぞれの市場は必ずしも同じように動くわけではないため、ある市場の下落を別の市場の上昇で補うことができます。

地域による分散

地域による分散は、国や地域特有のリスクを軽減する効果があります。国内市場だけでなく、米国や欧州などの先進国市場、さらにはアジアなどの新興国市場にも投資対象を広げることで、より効果的な分散が可能になります。

先進国市場は相対的に安定性が高く、信頼性のある市場として知られています。一方、新興国市場は経済成長率が高く、高いリターンが期待できる反面、政治的・経済的なリスクも大きくなります。

これらの特徴の異なる市場に分散投資することで、リスクとリターンのバランスを取ることができます。

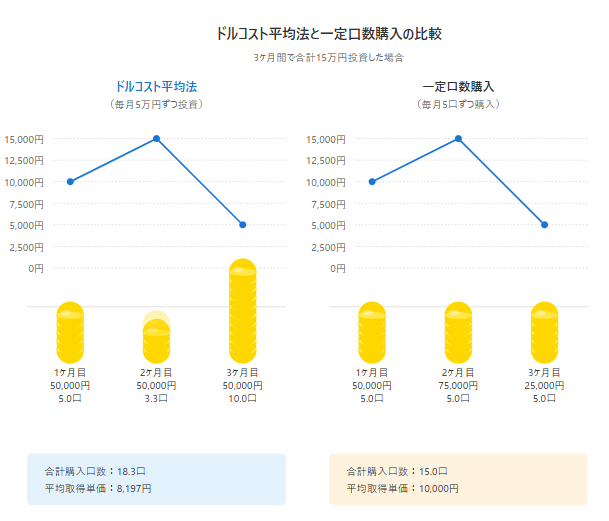

時期による分散(ドルコスト平均法)

投資のタイミングを分散することも、重要な戦略です。市場価格は常に変動しているため、投資のタイミングによって取得価格が大きく異なります。この価格変動リスクを抑えるための効果的な方法が、ドルコスト平均法です。

ドルコスト平均法とは、定額を定期的に投資する方法です。たとえば、毎月5万円ずつ投資信託を購入するといった投資方法です。この手法の最大のメリットは、市場価格が高い時は少ない数量を、安い時は多い数量を自動的に購入できることです。結果として、平均取得単価を抑えることができます。

具体例を見てみましょう。3か月間で合計15万円を投資する場合を比較します:

【ドルコスト平均法(毎月5万円ずつ投資)の場合】

1ヶ月目:基準価額10,000円/口 → 5.0口購入(50,000円)

2ヶ月目:基準価額15,000円/口 → 3.3口購入(50,000円)

3ヶ月目:基準価額 5,000円/口 → 10.0口購入(50,000円)

合計:18.3口購入、平均取得単価 8,197円/口(150,000円÷18.3口)

【一定口数(5口ずつ)購入の場合】

1ヶ月目:基準価額10,000円/口 → 5口購入(50,000円)

2ヶ月目:基準価額15,000円/口 → 5口購入(75,000円)

3ヶ月目:基準価額 5,000円/口 → 5口購入(25,000円)

合計:15口購入、平均取得単価 10,000円/口(150,000円÷15口)

このように、ドルコスト平均法では価格が高い時は購入口数が少なく、価格が安い時は購入口数が多くなることで、平均取得単価を抑制する効果が期待できます(上記の例では1,803円/口の差)。

また、投資のタイミングを考える必要がなく、感情的な投資判断も抑制できるというメリットがあります。

継続的な投資により、市場の上下に関わらず着実に資産を積み立てていくことができ、長期的な資産形成に適した投資方法と言えます。

銘柄数による分散

投資対象となる銘柄数を増やすことも、重要な分散方法の一つです。個別企業のリスクを分散する最も直接的な方法が、投資する銘柄数を増やすことです。一般的な株式投資では、最低でも10銘柄程度、理想的には20~30銘柄程度に分散投資することで、個別銘柄リスクの大部分を軽減できるとされています。

ただし、銘柄数を増やすことで管理の手間や取引コストも増加します。そのため、自身の投資規模や運用の手間を考慮しながら、適切な銘柄数を決定することが重要です。

セクター分散の基礎知識

投資先を業種(セクター)によって分散することも重要です。各セクターは経済環境の変化に対して異なる反応を示すため、セクター分散によってポートフォリオ全体のリスクを低減することができます。

テクノロジーセクターは成長性が高い一方で価格変動も大きく、金融セクターは景気動向の影響を受けやすい傾向があります。一方、ヘルスケアセクターは景気変動の影響を受けにくく、公共セクターは規制産業として安定的な特徴があります。

また、景気サイクルの各段階で好調となるセクターも異なります。景気拡大期には素材・金融セクターが、景気後退期には公共・ヘルスケアセクターが相対的な強さを発揮する傾向があります。このような特性を理解し、適切なセクター配分を行うことで、より効果的なリスク分散が可能になります。

次章では、これらの分散投資の考え方を踏まえた上で、投資家がよく陥る罠とその対策について解説していきます。

目標設定からインデックス投資まで:実践的リスク管理の始め方

前章までで、投資リスクの種類と分散投資による対応方法について解説してきました。では、これらの知識を実際の投資にどのように活かしていけばよいのでしょうか。ここでは、リスク管理を実践するための具体的なポイントを解説していきます。

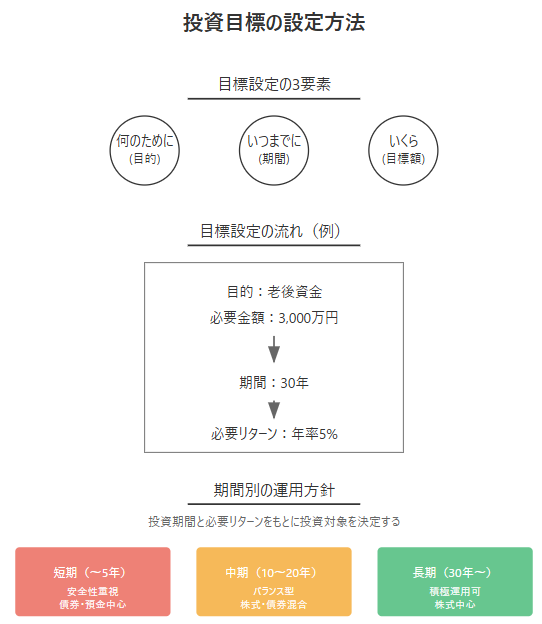

投資目標の明確化

リスク管理の第一歩は、自分の投資目標を明確にすることです。「資産を増やしたい」という漠然とした目標ではなく、具体的な数値目標と期間を設定することが重要です。

具体的な目標設定の方法

投資目標を設定する際は、「いつまでに」「いくら」「何のために」という3つの要素を明確にします。

たとえば、「30年後の老後資金として3,000万円を準備する」という具体的な目標があれば、そこから逆算して必要な年間リターンや毎月の投資金額を計算することができます。この具体的な数値があることで、リスクとリターンのバランスを適切に判断できるようになります。

目標に応じたリスク管理の調整

投資目標が決まったら、それに応じてリスク管理の方法を調整します。例えば、目標達成に必要なリターンが年率3%程度であれば、比較的安全性の高い投資方針を選択できます。一方、年率10%のリターンが必要な場合は、それなりのリスクを取る必要があることを理解しておく必要があります。

また、投資期間によっても管理方法は大きく変わってきます。30年以上の長期投資の場合、株式中心の積極的な運用も検討することができます。なぜなら、長期の投資期間があれば、市場の短期的な変動を吸収できる可能性が高く、また歴史的に見ても株式市場は長期的には上昇傾向にあるためです。

一方、5年以内という比較的短期の運用では、元本割れのリスクを避けるため、安全性を重視した保守的な運用が望ましいでしょう。具体的には、国債などの債券や預金といった安定性の高い資産での運用が基本となります。

そして、10〜20年程度の中期の場合は、これら長期と短期の中間的な運用方法として、株式と債券をバランスよく組み合わせた運用が適しています。

定期的な目標の見直し

投資目標は定期的に見直す必要があります。結婚や出産などのライフイベント、収入状況の変化、あるいは経済環境の大きな変化があった場合は、特に注意が必要です。

目標の見直しに応じて、投資方法も柔軟に調整していきましょう。

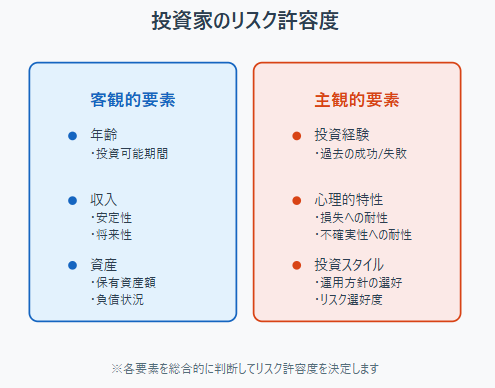

リスク許容度の把握

投資家それぞれのリスク許容度を正確に把握することは、適切なリスク管理の基礎となります。

リスク許容度を判断する際は、年齢や収入などの客観的な要素と、リスクに対する心理的な許容度という主観的な要素の両方を考慮する必要があります。

年齢や収入状況との関係

一般的に、若いほど、また収入が安定しているほど、リスク許容度は高くなります。これは以下のような理由によります:

- 長期の投資期間が確保できる

- 収入で損失を補填できる可能性がある

- 将来の稼得能力が大きい

投資スタイルの選択

リスク許容度に基づいて、適切な投資スタイルを選択します。

例えば、リスク許容度が高い場合は株式中心の成長重視型、低い場合は預金や債券中心の安定重視型、中程度の場合はこれらを組み合わせたバランス型といった具合です。

ただし、どのスタイルを選択する場合でも、分散投資の考え方は常に意識しておくことが大切です。

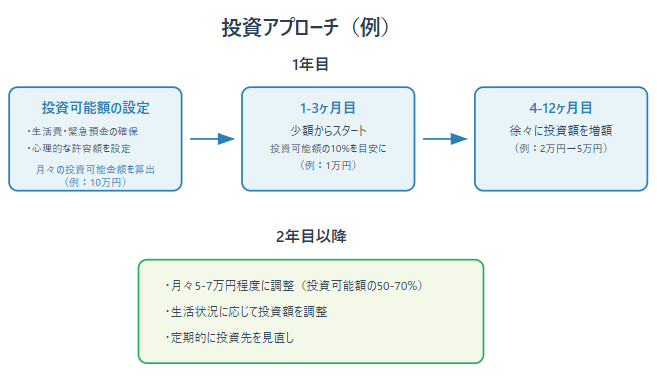

実践的な始め方:初めての投資のための具体的ステップ

投資を始める際は、段階的なアプローチが有効です。以下の手順で始めることをおすすめします:

投資可能額の設定

まずは手持ち資金のうち、以下の条件を満たす金額を投資可能額として設定します。

- 生活費や緊急預金(最低3ヶ月分)を除いた金額

- 借入返済や将来の支出予定を考慮した余裕資金

- 心理的に損失を許容できる金額

段階的な投資開始

投資可能額を設定したら、実際に投資を開始していくわけですが、いきなり月々の投資可能額をすべて投資に回すのではなく、少額から開始し徐々に投資に慣れていく必要があります。

以下に具体例を示します。

【1年目】

最初の3ヶ月 :投資可能額の10%程度から始める

4-6ヶ月目 :様子を見ながら、徐々に投資額を増やしていく

7-12ヶ月目 :投資可能額の50%を上限として段階的に増額

例: 月々の投資可能金額が10万円の場合

→ 最初の3ヶ月:1万円(投資可能額の10%)から開始

→ 4-6ヶ月目:経過を見て2万円に増額

→ 7-12ヶ月目:5万円まで段階的に増額 (1年目の上限:月々の投資可能額の50%)

【2年目以降】

1年目の投資経験を踏まえ、投資可能額の70%までを目安に調整

市場環境や自身の投資スタイルに応じて柔軟に金額を設定

より長期的な視点で資産配分を見直す

例:

→ 1年目の経験を活かし、月々5-7万円程度に調整

→ 市況や生活環境の変化に応じて投資額を柔軟に見直し

→ 定期的な資産配分の見直しを行う

このように段階的にアプローチすることで投資になれる時間が確保できたり、心理的不安を少なく抑えることができます。何より長期的な資産形成の基礎を気づくことができるのです。

投資に必要な情報収集

投資を成功させるためには、経済状況をある程度把握することも必要になります。ただし、初心者の方は、何の情報を、どこで集めればよいのか迷うかもしれません。

ここでは、押さえておきたいポイントを解説します。

チェックしておきたい基本情報

- 株式市場全体の動き

- 日本株:日経平均株価やTOPIXの変動

- 米国株:NYダウやS&P500、NASDAQの動向

- 為替レートの変動(円ドル相場)

- 金利の動向

- 日本銀行の金融政策

- 米国FRB(連邦準備制度)の金融政策

- 預金金利や住宅ローン金利の変化

- 物価の変動

- 消費者物価指数の動き

- 生活必需品の価格変動

忙しい社会人でも始められる投資方法 – インデックス投資

投資に必要な情報を定期的にアップデートすることはわかっていても、「情報収集や勉強の時間がない」という方も多いのではないでしょうか。実はそんな方におすすめなのが「インデックス投資」なんです。

インデックス投資には以下のようなメリットがあります。

- 時間をかけずに始められる

- 運用方法がシンプル

- 難しい投資判断が不要

- 手間がかからない

- 売買の頻度が少なくて済む

- 個別企業の分析が不要

- 日々の市場動向チェックも最小限でOK

- リスク管理がしやすい

- 自然と投資先が分散される

- 運用にかかるコストが低い

インデックス投資のもう一つの大きな特徴は、こまめな情報収集が不要な点です。市場全体の動きに連動して運用されるため、個別企業のニュースや株価の細かな変動に一喜一憂する必要がありません。

長期的な視点で投資を続けることが重要で、むしろ頻繁な情報チェックは冷静な判断の妨げになる可能性もあります。

次回は、このインデックス投資について具体的な始め方や注意点を解説していきます。リスク管理の観点からも効果的な投資方法ですので、ぜひご期待ください。

コメント