「投資を始めたいけど、失敗するのが怖い…」

「株式投資って具体的に何を買えばいいのかわからない…」

投資を考え始めた方の多くが、こんな悩みを抱えているのではないでしょうか。

実は、投資を始めるなら「投資信託」がおすすめです。投資信託は、多くの投資家から集めた資金をまとめて運用する仕組みで、少額から始められ、プロが運用してくれるため、投資初心者でも始めやすい投資方法なんです。

特に近年人気なのがインデックス型の投資信託。前回の記事で解説したように、市場全体の動きに連動することで安定的な資産形成を目指す投資方法です。実は、この「インデックス投資」を行う方法には、投資信託とETF(上場投資信託)という2つの選択肢があります。

本記事では、投資初心者の方に向けて、投資信託とETFの基礎知識について詳しく解説していきます。投資信託やETFを購入する前にぜひチェックしてください‼

投資信託とは? 初心者でもわかる基礎の基礎

投資信託とは何か

投資信託は、たくさんの投資家からお金を集めて、その資金をまとめて運用する仕組みです。

でも、これだけでは少しイメージがつきにくいかもしれないので、具体例を挙げながら説明したいと思います。

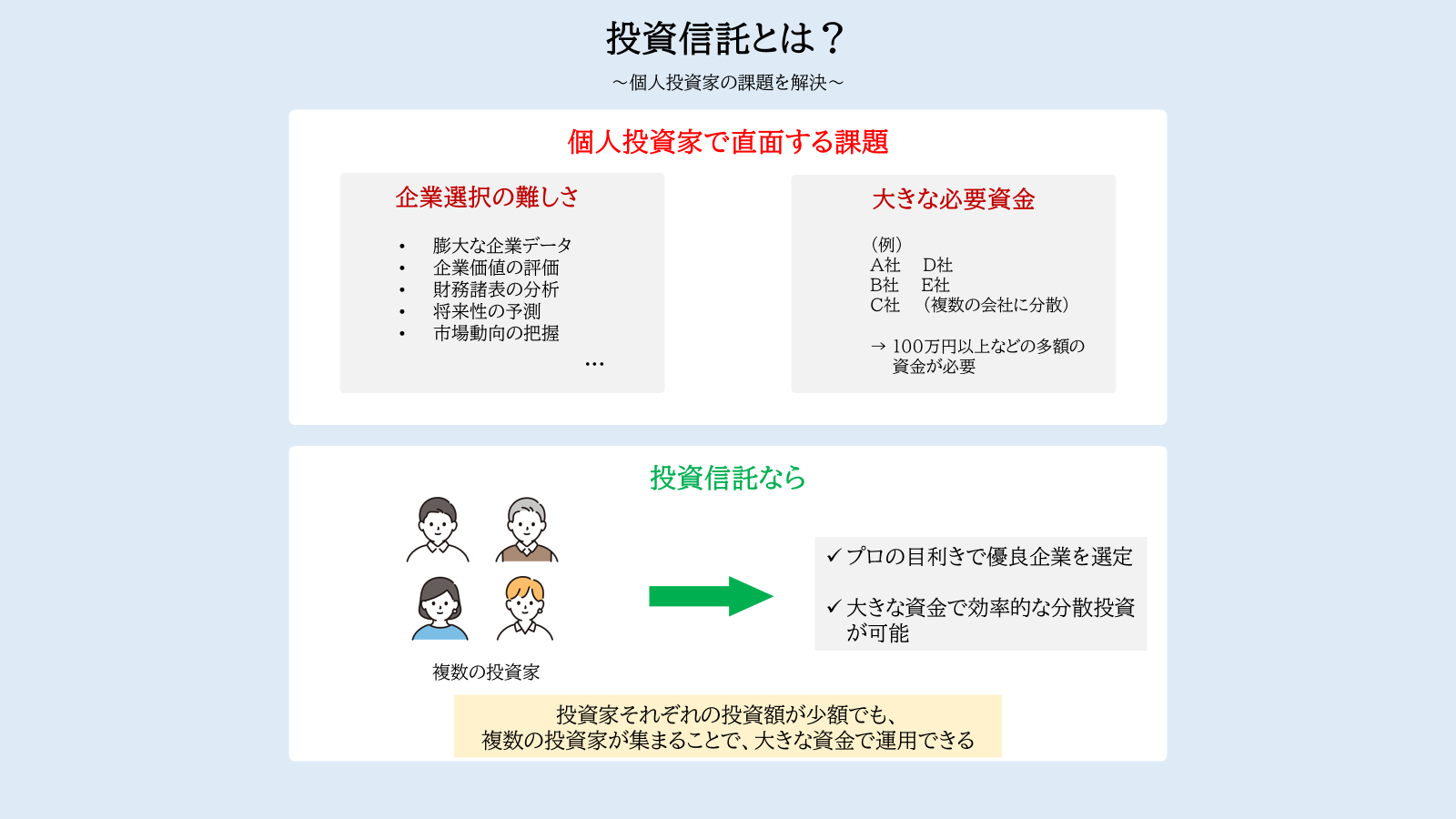

あなたが10万円の資金で株式投資を始めようと考えたとします。リスクを抑えるために、10社程度の優良企業に分散して投資したいと思いました。

でも、ここで2つの大きな問題に直面します。

1つ目は、「どの会社を選べばいいのか」という問題です。

世の中には数多くの企業が存在し、それぞれの財務状況や将来性を分析するのは、投資を始めたばかりの人にとってはとても大変な作業です。また、しっかり分析して一度投資先として選んだ企業でも、数年後になるとその企業の経営状況が大きく異なっていることだってあり得ます。つまり、企業分析を継続することが必要になってしまうんです。これはとても労力がいることです。

2つ目は、「資金が足りない」という問題です。

例えば、日本の有名な企業であるトヨタ自動車やソニー、任天堂といった優良企業の株価は1株あたり数千円から数万円します。日本株の場合、購入できるのは基本的に100株単位であるため、1社の株を購入するだけでも10万円程度は必要になってしまいます。10社に分散投資しようとすると100万円以上の資金が必要になってきます。これでは当初の予算をはるかにオーバーしてしまうことになります。

投資信託は、このような問題を解決するための仕組みです。

たとえば、あなたを含む3,000人の投資家が、それぞれ10万円ずつ出し合ったとします。すると、合計3億円の資金が集まります。この資金を、投資の専門家(ファンドマネージャー)が運用することで、次のようなメリットが生まれます:

- プロの目利きで優良企業を選定してもらえる

- 1人あたり少額の投資でも、多数の投資家が投資することで大きな資金が集まり、効率的な分散投資が可能になる

- 運用のプロが市場動向を見ながら投資先を定期的に見直してくれる

つまり、投資信託は「みんなでお金を出し合って、プロに運用してもらう仕組み」なのです。これにより、個人では難しい本格的な分散投資が、少額から始められるようになります。

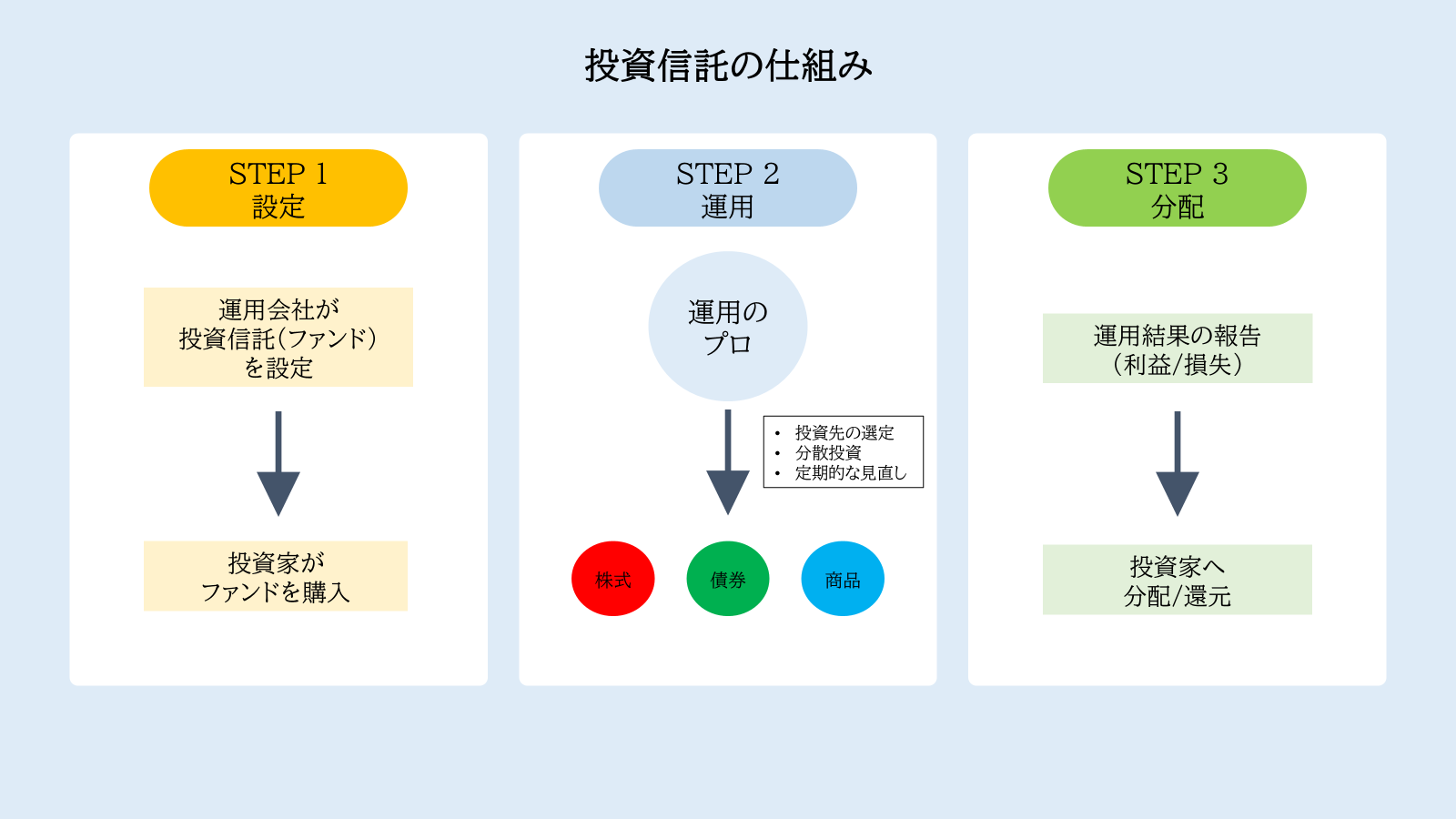

具体的な仕組みは以下のような流れになります。

まず、運用会社が投資信託を作り、投資家がその投資信託を購入します(設定)。次に、運用のプロであるファンドマネージャーが株式や債券などの投資商品に分散投資し、定期的に投資先の見直しも行います(運用)。そして、運用で得られた利益は投資家に還元され、損失が出た場合も投資家で分担します(分配)。

個別株と投資信託の違い

では、個別の株式に投資する場合と、投資信託を使う場合では、具体的に何が違うのでしょうか。重要な違いを3つの観点から見ていきましょう。

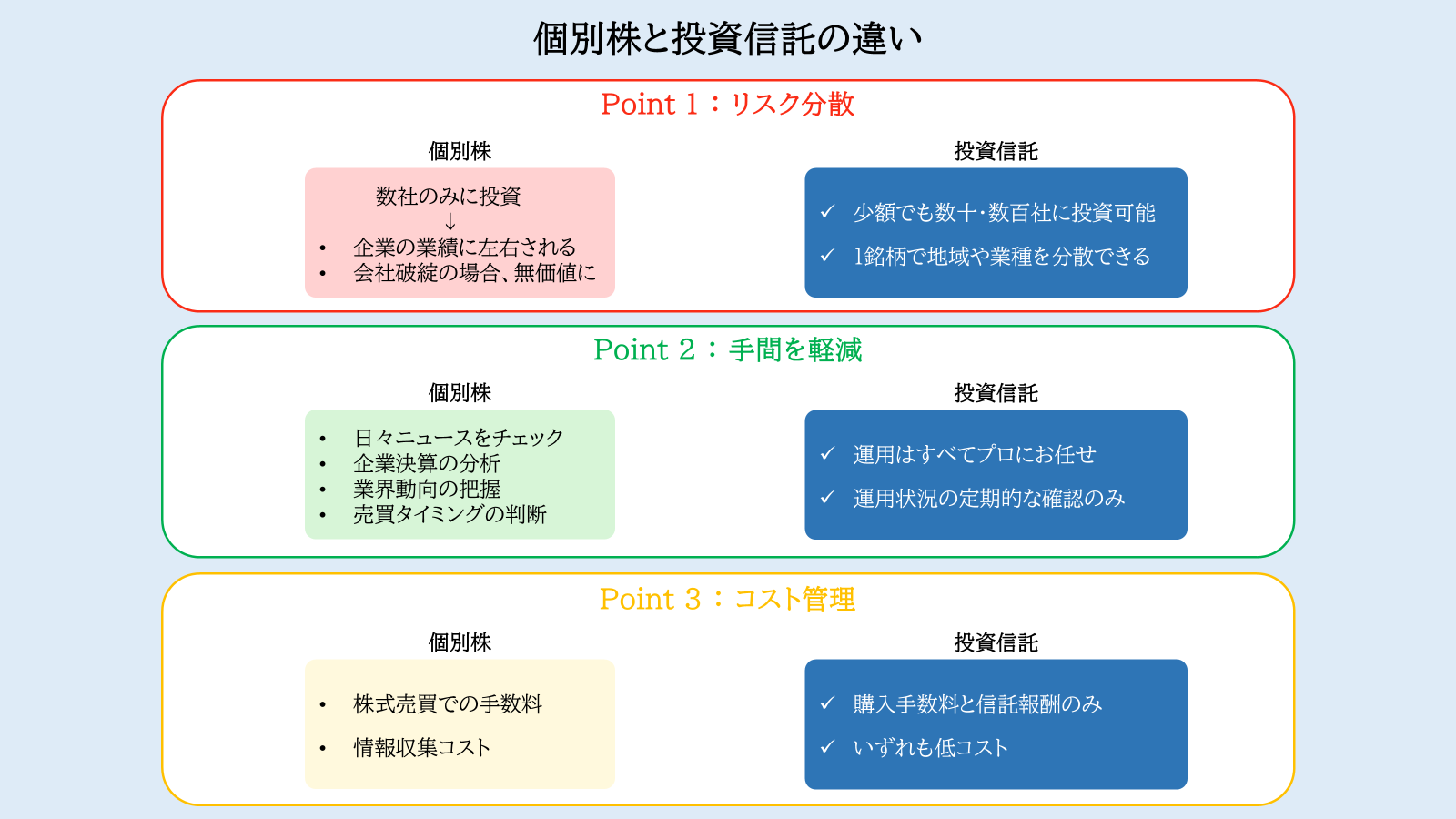

- リスク分散の観点

個別株投資の場合、たとえば100万円の資金で数社のみに投資したとすると、投資したある会社が業績不振に陥った場合、投資資金が大きく目減りしてしまいます。最悪の場合、会社が破綻すると投資金額がゼロになってしまう危険性すらあるんです。

一方、投資信託なら、同じ100万円で数十・数百社に分散投資が可能です。例えば全世界株式インデックスファンドを購入すれば、世界の優良企業3,000社以上に自動的に分散されます。さらに、地域や業種も自然と分散されるため、効率的なリスク分散が実現できます。しかも、この分散投資は1万円からでも同じように始められるのです。

リスク管理については過去の記事でも紹介しているので、そちらも参考にしてください。

- 運用の手間の違い

個別株投資では、投資家自身が多くの作業を行う必要があります。

日々のニュースをチェックし、投資先企業の決算の結果を分析し、業界動向を把握する必要があります。さらに、売り時・買い時の判断も求められ、株主総会の案内や配当の管理なども必要です。

これに対して投資信託では、運用のすべてをプロに任せることができます。投資家がすべきことは、投資信託の選択と定期的な運用状況の確認だけです。

特にインデックスファンドであれば、市場に連動して自動的に運用されるため、頻繁なチェックすら必要ありません。

- コストの違い

個別株投資では、売買の度に手数料が発生します。分散投資のために複数回の取引が必要となれば、その分だけコストが増えていきます。さらに、より適切な投資判断を行うための情報収集もコストがかかってきます。

一方、投資信託の主なコストは購入時手数料と信託報酬(運用管理費用)のみです。特に優良なインデックスファンドであれば、年間0.1〜0.3%程度と低コストです。この費用は毎日自動的に差し引かれるため、追加で支払う手間もありません。また最近では、購入時手数料が無料(ノーロード)の商品も多く、分散投資のための追加コストも必要ありません。

投資信託の種類

投資信託の大きな魅力の一つは、投資対象の多様性です。株式だけでなく、様々な資産に投資することができます。

- 投資対象による分類

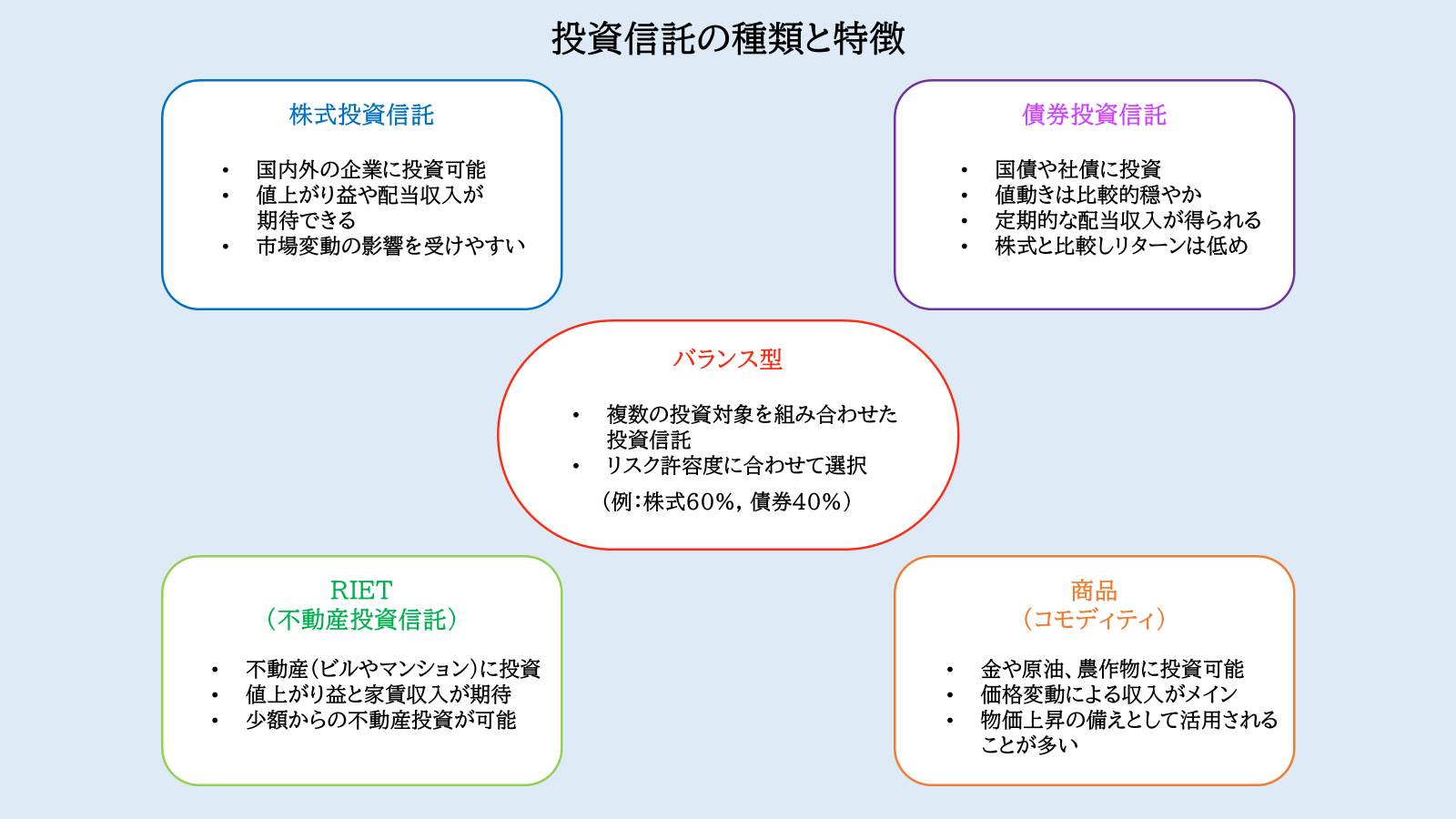

まず、投資信託は投資対象によって大きく以下のような種類に分かれます。

株式投資信託は、主に企業の株式に投資する商品です。国内株式だけでなく、米国株式や新興国株式など、世界中の株式市場に投資することもできます。株価の値上がり益と配当収入が期待できる一方で、市場の変動の影響を受けやすい特徴があります。

債券投資信託は、国債や社債などの債券に投資する商品です。株式と比べると値動きは穏やかで、定期的な利息収入が期待できます。ただし、金利の変動の影響を受けやすく、また株式と比べると期待リターンは低くなることが一般的です。

その他の投資信託の種類としては、以下のようなものがあります。

- REIT(不動産投資信託):オフィスビルや商業施設、マンションなどの不動産に投資する商品です。不動産からの賃料収入と物件の値上がり益が期待できます。実物の不動産投資と違い、少額から始められる点が特徴です。

- 商品(コモディティ):金や原油、農産物などの価格変動から収益を得ることを目指します。インフレヘッジ(物価上昇への備え)として活用されることもあります。

また、これらの資産を組み合わせたバランス型の投資信託も人気です。例えば、株式60%、債券40%で運用するファンドなど、投資家のリスク許容度に応じて選ぶことができます。

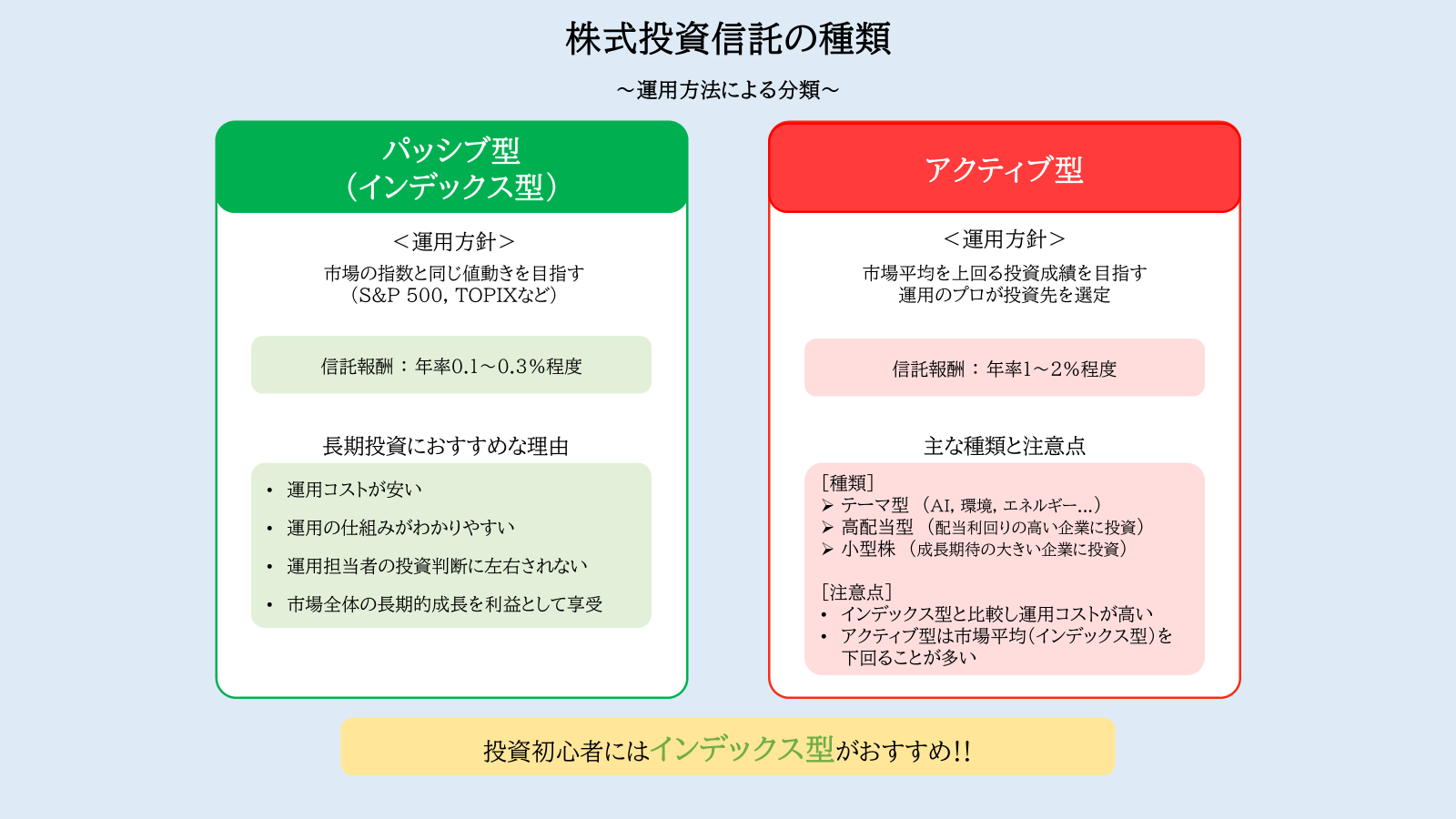

- 株式投資信託の運用方法による分類

株式投資信託の中でも、特に重要な分類が運用方法による違いです。大きく分けて「パッシブ型(インデックス型)」と「アクティブ型」の2つがあります。

「パッシブ型(インデックス型)」は、日経平均株価やTOPIX、S&P500などの市場指数と同じ値動きを目指すものです。特定の市場指数に含まれる銘柄を、その構成比率通りに保有することで、市場平均と同じ値動きを実現します。運用担当者の判断があまり入らないため、信託報酬は年0.1〜0.3%程度と低コストなのが特徴です。

特に長期投資の観点からは、以下の理由からパッシブ型がおすすめです:

- 運用コストが低い

- 運用の仕組みが単純で分かりやすい

- 市場全体の長期的な成長を享受できる

- 運用担当者の判断に左右されにくい

一方、「アクティブ型」は運用のプロが積極的に投資先を選定し、市場平均を上回る運用成績を目指します。企業の財務分析や業界動向の調査などを通じて、成長が期待できる企業を見つけ出し投資します。

アクティブ型には様々な種類があり、例えば以下のようなものが有名です。

- テーマ型:AI(人工知能)や環境・エネルギーなど、特定のテーマに関連する企業に投資

- 高配当型:配当利回りの高い企業を中心に投資

- 小型株型:成長期待の高い小型企業に注目して投資

- セクター型:特定の業種(通信、医療、金融など)に特化して投資

ただし、アクティブ型には注意点もあります。

まず、企業分析や銘柄選定にコストがかかるため、信託報酬は年1〜2%程度と比較的高めになります。さらに重要な点として、市場平均を上回るパフォーマンスを目指しているにもかかわらず、実際には多くのアクティブ型ファンドが長期的にはインデックス型の運用成績を下回ってしまう傾向にあります。

これは、高い運用コストが差し引かれることに加え、市場平均を上回る銘柄選択を継続的に行うことが極めて難しいためといわれています。

このような理由から、投資を始めたばかりの個人投資家にはアクティブ型の投資信託はお勧めできません‼

知っておきたいETFの基礎知識 – 投資信託との違いは?

ETF(上場投資信託)とは

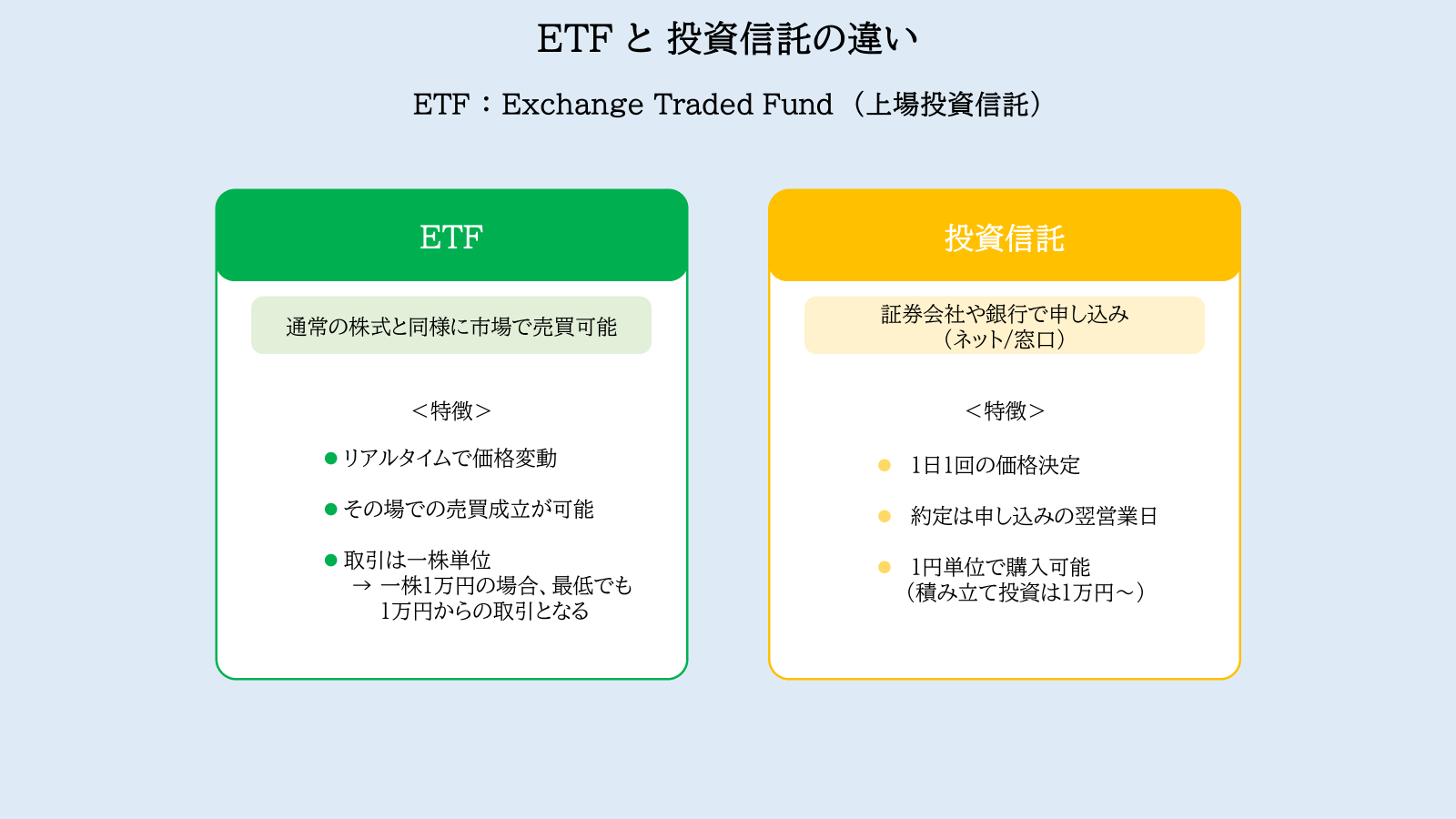

ETFとは、Exchange Traded Fundの略で、日本語では「上場投資信託」といいます。その名前からもわかるように、第1章で説明した投資信託の仲間ですが、投資信託とは違ったくつかの重要な特徴があります。

通常の投資信託との主な違い

一つ目の大きな違いは、売買方法です。

投資信託の場合、ネット証券で購入するにせよ、証券会社や銀行の窓口で購入するにせよ、申込から実際の購入(約定)まで1営業日程度かかるのが一般的です。つまりタイムラグが生じます。また、価格はその日の終値で決定されます。そのため、実際の購入価格は翌日にならないとわかりません。

これに対してETFは、株式と全く同じ方法で売買できます。取引所の営業時間中であれば、その時点の価格で即座に売買が可能です。価格もリアルタイムで確認でき、注文後すぐに売買が成立します。

取引単位にも両者で違いがあります。

投資信託は1円単位で購入金額の調整が可能で、最小購入金額も証券会社や投資商品によっては100円から始められます。(すなわち、100円以上1円単位で購入可能。)

一方、ETFは株式と同じように1株単位や100株単位での取引となります。例えば1株10,000円のETFであれば、最低でも10,000円の資金が必要になりますし、購入金額を1円単位で調整することはできません。(上の例であれば、1株購入なら10,000円、2株購入なら20,000円必要であり、5,000円分を購入とすることはできない。)

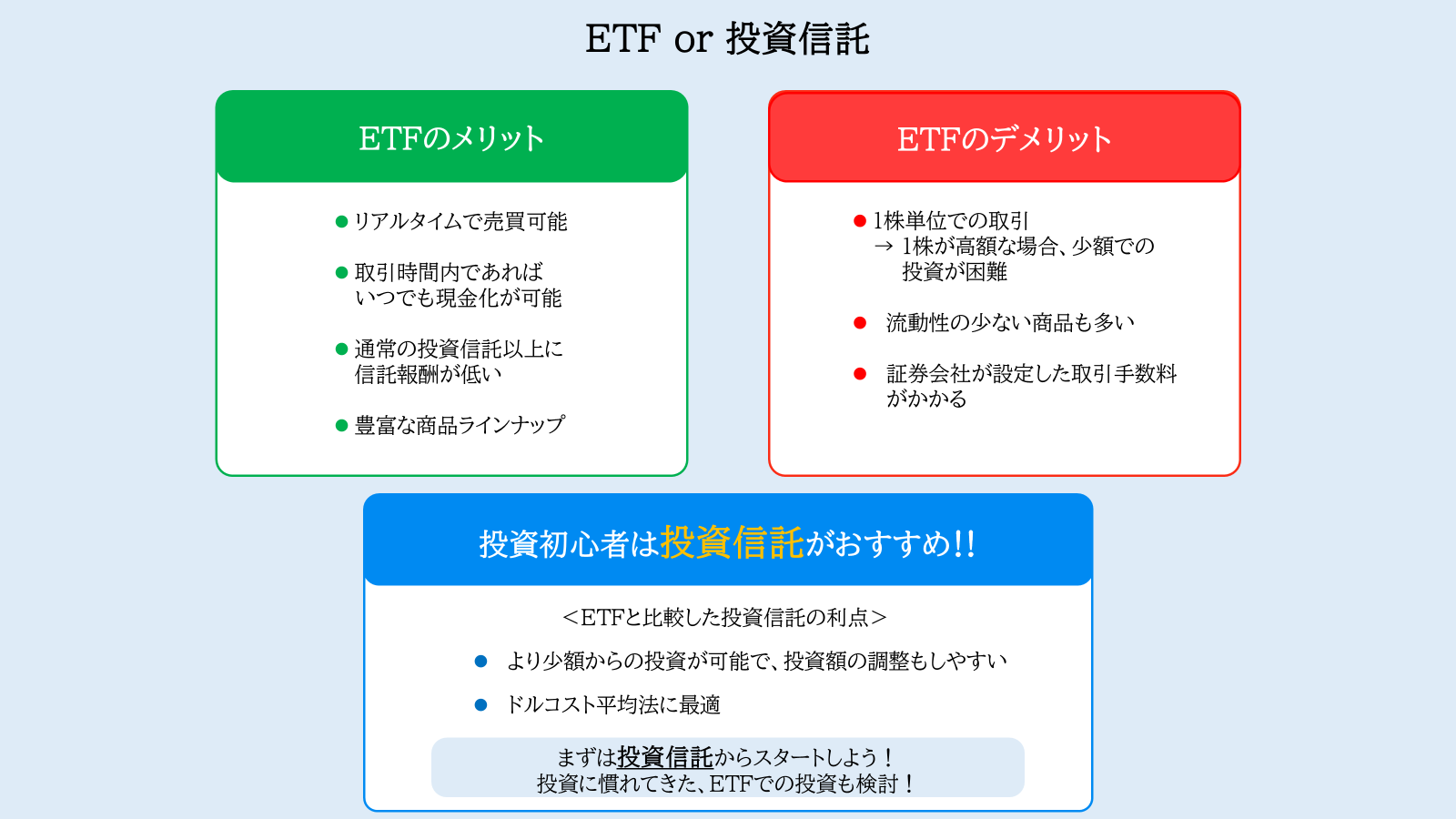

ETFのメリット・デメリット

メリット

ETFの最大のメリットは、その売買の手軽さです。株式と同じようにリアルタイムで売買できるため、市場価格を確認しながら投資のタイミングを選べます。また、取引時間中であればいつでも現金化できるため、資金の流動性も高くなっています。

コストの面でも、ETFには大きな優位性があります。一般的に信託報酬が通常の投資信託より低く設定されています。例えば、S&P500に連動する商品の場合、ETFの信託報酬は年0.03〜0.09%程度であるのに対し、通常の投資信託では年0.1〜0.3%程度となっています。

商品の豊富さも特徴の一つです。世界中の株式市場に連動する商品はもちろん、債券やREIT、コモディティなど、様々な資産に投資できる商品が用意されています。さらに、レバレッジ型や特定のセクターに特化した商品など、より専門的な投資ニーズに応える商品も多数存在します。

デメリット

ただし、ETFにもいくつかの注意点があります。まず、最低投資額の制約が大きいことが挙げられます。1株単位(ETFの種類によってはそれ以上)での取引となるため、投資額の細かな調整が難しく、特に高額な商品では、少額からの投資が困難となります。

売買手数料の面では、株式と同様に取引の度に手数料が発生します。頻繁に売買を行う場合、この手数料が積み重なってコスト増加につながる可能性があります。

流動性の問題も無視できません。ETFは種類が豊富である反面、人気のない商品は流動性が著しく低下します。そのようなETFでは売り注文と買い注文の価格に大きな開きが出やすくなり、希望する価格での取引が難しくなることがあります。

投資信託とETF、どちらを選ぶべき?

投資信託とETFには、それぞれ特徴がありますが、投資を始めたばかりの方には、まずは投資信託からスタートすることをおすすめします。

その最大の理由は、少額から始められるという点です。投資信託なら商品によっては100円から積立投資を始めることができ、投資額も柔軟に設定できます。これは、投資に慣れていない方にとって大きなメリットとなります。また、売買のタイミングを考える必要がなく、価格変動をあまり気にせずに済むため、心理的なハードルも低くなります。

特に、長期投資の基本となるドルコスト平均法(毎月一定額を投資する方法)を実践する場合、投資信託は最適な選択肢となります。定期的に同じ金額を投資することで、市場の上下に関係なく着実に資産を積み立てていくことができます。

一方、ETFは株式と同じように取引所で売買する必要があり、また1株単位での取引となるため、投資初心者の方にとってはやや扱いが難しい面があります。確かに信託報酬は投資信託より低く設定されているものが多いのですが、まずは投資の基本を学び、市場の値動きに慣れることを優先すべきでしょう。

したがって、投資を始めたばかりの方は、まずは投資信託で長期投資をスタートすることをお勧めします。投資の経験を積み、市場の動きや自身の投資スタイルへの理解が深まってきた段階で、ETFの活用を検討していけば良いでしょう。

コメント